nouveautés 2026

maintien de la prime CEE pour les entreprises, loueurs et collectivités

- jusqu’à 5 060€ HT pour l’acquisition d’un véhicule utilitaire électrique

- jusqu’à 580€ TTC pour l’acquisition d’un véhicule particulier électrique

augmentation de la prime CEE Coup de Pouce pour les auto-entrepreneurs

- jusqu’à 5 740€ de prime (au lieu de 4 770€ en 2025) pour l'achat ou la location de plus de 24 mois d'un véhicule particulier léger électrique neuf éco-scoré par un auto-entrepreneur.

Les véhicules E-Tech électrique Renault sont tous éco-scorés et éligibles à cette prime.

abaissement des seuils des malus écologique & malus poids

- malus écologique : abaissement du seuil à 108g CO2/km

- malus au poids : abaissement du seuil à 1 500kg

Les véhicules 100% électriques sont toujours exonérés du malus écologique et du malus au poids.

taxe à l’affectation des véhicules de Tourisme⁽²⁾ ou TAVT (ex TVS)

- pour un véhicule Crit’Air 1 : 100€

- pour un véhicule Crit’Air 2 et plus : 500€

- pour un véhicule Crit’Air 0: maintien exonération totale pour les véhicules 100% électriques.

découvrez toute la fiscalité automobile 2026**

certificats d’économies d’énergie (CEE)

Les certificats d’économie d’énergie (CEE) sont un dispositif mis en place par l’État visant à réduire de la consommation d'énergie en encourageant l'achat de véhicules électrique via des incitations financières.

prime CEE (Certificats d’Économies d’Énergie) pour les entreprises

- jusqu’à 5 060€ HT pour l’achat ou la location d’un véhicule utilitaire électrique par une entreprise, un loueur ou une collectivité*

- jusqu’à 580€ TTC pour l’achat ou la location d’un véhicule particulier électrique par une entreprise, un loueur ou une collectivité(1)

prime CEE Coup de Pouce pour les auto‑entrepreneurs

- jusqu’à 5 740€ de prime Coup de Pouce qui remplace le bonus écologique pour l'achat ou la location de plus de 24 mois d'un véhicule particulier léger électrique neuf éco-scoré par un auto-entrepreneur(1). Les véhicules Renault sont tous éco-scorés et éligibles à cette prime.

l’avantage en nature (AEN)

L’avantage en nature correspond à l’utilisation à titre privé par un salarié, d’un véhicule mis à disposition par son entreprise. L’AEN est un élément de rémunération assujetti aux cotisations de sécurité sociales et s’ajoute au net imposable de la fiche de paie pour le salarié.

Pour l’entreprise l’AEN est soumis à des charges patronales.

Il peut être calculé au réel ou au forfait, en achat ou en location.

Les avantages pour les véhicules 100 % électriques :

- un abattement de 70 % (contre 50% précédemment) sur l’avantage en nature dans la limite de 4 582€ par an, sur les véhicules ayant obtenu la certification éco-score de l’ADEME (6)

- l'utilisation d’une borne sur le lieu de travail, par le travailleur à des fins non professionnelles est évalué à hauteur d'un montant nul, y compris pour les frais d'électricité

- l’avantage de la gamme Renault E-Tech électrique : 100% éligibles à l’abattement de 70% de l’AEN

taxe sur le verdissement des flottes

- taxe de 4 000€ en 2026 et 5 000€ en 2027, par véhicule à basses émissions de CO2 manquant, lors du renouvellement du parc

- sont éligibles toutes les entreprises de plus de 100 véhicules, qui ne respecteraient pas les obligations de verdissement prévues dans la Loi d’Orientation des Mobilités (LOM)

- sont exemptés: les véhicules de location, véhicules agricoles ou forestiers, véhicules affectés au transport public de personnes, ou encore les véhicules d’auto-école

- ce prélèvement annuel s’ajoute aux taxes existantes

- taxe incitative à l'achat pour de véhicules 100 % électriques

malus écologique

- malus écologique(3) : abaissement du seuil à 108g CO2/km (durcissement Loi de Finances 2025 à partir du 1er mars)

Les véhicules 100% électriques sont exonérés du malus écologique et du malus au poids.

malus au poids

- malus au poids(3): abaissement du seuil à 1 500kg. Fin d’exonération pour les véhicules hybrides et hybrides rechargeable

Les véhicules 100% électriques sont exonérés du malus écologique et du malus au poids.

taxe à l’affectation des véhicules de Tourisme(2) ou TAVT (ex TVS)

La TAVT regroupe 2 taxes annuelles sur les véhicules particuliers :

- la taxe sur les émissions de CO2

- la taxe sur les émissions de polluants atmosphériques

La taxe sur les émissions de polluants atmosphériques vient en remplacement de la taxe sur l’ancienneté des véhicules. Le montant de cette nouvelle taxe varie en fonction des émissions de CO2 du véhicule :

- pour un véhicule Crit’Air 0 : exonération totale

- pour un véhicule Crit’Air 1 : 130€

- pour un véhicule Crit’Air 2 et plus : 650€

L’avantage du véhicule Renault E-Tech électrique : exonération totale de TAVT(2)

déductions fiscales possibles

l’amortissement non déductible (AND)

L’amortissement non déductible est un plafond au-delà duquel on ne déduit pas l’amortissement pour un véhicule particulier. Cette partie de l’amortissement doit être réintégrée au revenu imposable.

Pour les véhicules E-Tech électriques et hybrides, le plafond de l’amortissement non déductible est plus élevé :

- 20 300€ pour un véhicule E-Tech hybride rechargeable (4)

- 30 000€ pour un véhicule E-Tech électrique (4)

De plus, la valeur de la batterie est 100% déductible(5)

TVA récupérable sur l'énergie

Selon l’énergie de votre véhicule professionnel, la TVA est récupérable :

sur un véhicule E-Tech électrique : TVA récupérable à 100% sur l’électricité

sur un véhicule E-Tech hybride :

- rechargeable sans contrainte d’autonomie, la TVA est

récupérable à 80 % sur l’essence et E85.

- rechargeable avec contraintes d’autonomie (> 50 km), la TVA est

récupérable à 100 % sur l’électricité et 80 % sur l’essence.

Pour aller plus loin : à l’exception de certaines activités professionnelles, la TVA sur le prix d’achat est non récupérable sur les véhicules particuliers et récupérable sur les véhicules utilitaires.

des experts Renault pour optimiser votre TCO undefined

une optimisation à l’achat comme à l’usage

Pour choisir le véhicule le plus adapté à votre budget en estimant l’ensemble des coûts de possession, nos équipes d’experts en fiscalité sont à disposition des professionnels.

Prenez rendez-vous afin d’être accompagné par nos experts en fiscalité et obtenez gratuitement un comparatif TCO pour choisir le véhicule le plus adapté.

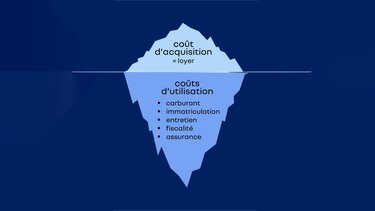

qu’est-ce que le TCO d’un véhicule ?

Le TCO (Total Cost of Ownership) ou coût total de possession est l’addition du coût d’acquisition et des coûts d’usage d’un véhicule tout au long de sa détention.

L’optimisation du TCO demeure principalement dans le choix de la motorisation du véhicule.

En vous tournant vers les modèles E-Tech de la gamme Renault, électriques ou hybrides, vous pourrez profiter de nombreux avantages fiscaux et optimiser votre coût total de possession (TCO).

découvrez aussi

nos véhicules hybrides

notre LLD pour les professionnels

notre Crédit-bail

mentions légales:

* prime CertiNergy (siren 798641999) d’un montant maximum de 5060€ non soumis à TVA, pour la valorisation d’un achat ou location de plus de 24 mois d’un véhicule neuf utilitaire électrique N1 ou N2 bénéficiant de la dérogation de poids avec poids total autorisé en charge inférieur ou égal à 3,5 tonnes Renault par un client professionnel, au titre du dispositif des certificats d’économie d’énergie, dans le réseau participant, du 01/01/2026 au 31/03/2026. Le montant de la prime dépend de la qualité du client (particulier, entreprise, collectivité, loueurs , autre personne morale) et, pour les entreprises et les collectivités de la taille de leur parc automobile. Pour de la location, cette prime est déduite du prix du véhicule de référence pris en compte dans le calcul du loyer. Cette déduction contribuera à l'ajustement des loyers, dont le montant évoluera en conséquence. L'impact précis de la prime sur les loyers dépendra des paramètres financiers appliqués.

** en savoir plus sur https://www.legifrance.gouv.fr/jorf/id/JORFTEXT000049130533

(1) montant indicatif de la prime CertiNergy (siren 798641999), pour la valorisation d’un achat ou location (durée ≥ 24 mois) d’un véhicule neuf particulier électrique M1 Renault ou d'un véhicule utilitaire n1 et n2 bénéficiant de la dérogation de poids avec poids total autorisé en charge inférieur ou égal à 3,5 tonnes au titre du dispositif des certificats d’économie d’énergie (CEE), non soumis à TVA, dans le réseau participant, du 01/01/2026 au 31/03/2026. Le montant de la prime dépend de la qualité de l'acheteur au titre particulier ou entreprise ou loueur ou collectivité et de la taille de son parc. Pour les personnes physiques, le montant de la prime dépend du niveau de revenus. Pour de la location, cette prime est déduite du prix du véhicule de référence pris en compte dans le calcul du loyer. Cette déduction contribuera à l'ajustement des loyers, dont le montant évoluera en conséquence. L'impact précis de la prime sur les loyers dépendra des paramètres financiers appliqués. Voir conditions d’éligibilité et modalités auprès de votre revendeur.

(2) taxe sur l’affectation des véhicules de tourisme à des fins économiques. voir entreprendre.service-public.fr/vosdroits/F22203.

(3) en savoir plus sur le malus écologique et le malus au poids sur: www.service-public.fr/

(4) en savoir plus sur https://www.ecologie.gouv.fr/politiques-publiques/fiscalite-environnementale-relative-aux-vehicules

(5) batterie amortissable à condition que le montant soit identifié sur la facture (ttc)

(6) plus d’informations sur les véhicules éco-scorés : https://score-environnemental-bonus.ademe.fr/